¿Su límite de crédito afecta su tasa de seguro de automóvil? Es una pregunta que podría haberse preguntado antes, especialmente si tiene un historial de crédito particularmente irregular.

En este tipo de temas, es importante mantenerse asesorado, por lo cual, continúe leyendo el artículo para obtener más información.

¿Cómo usan las compañías de seguros mi puntaje de seguro de auto?

Las compañías de seguros utilizan su puntaje de seguro de auto basado en crédito como uno de los muchos factores para determinar las primas que cobran. Además de los puntajes de seguros, las compañías de seguros generalmente consideran factores como:

- Código postal.

- Edad, marca y modelo de su vehículo.

- Millas conducidas por año.

- Historia de conducción.

- Edad o experiencia de manejo.

- Historial de accidentes o reclamos.

Cuando los puntajes de seguros se combinan con otros factores, las compañías de seguros pueden determinar mejor la probabilidad de pérdidas de seguros.

Eso es importante porque las compañías de seguros están en el negocio para ganar dinero, lo que significa que deben asegurarse de que pueden cubrir pérdidas futuras y sus gastos, y aun así poder obtener ganancias.

Sobre la base de toda la información a su disposición, incluida su puntaje de seguro basado en el crédito, las compañías de seguros establecen primas para su póliza de seguro de automóvil.

¿Cuáles son los factores que afectan la tasa del seguro de automóvil?

Obviamente, su historial de manejo tiene un impacto en el riesgo estimado que asume su compañía de seguros al asumirlo como conductor.

También hay otros elementos de riesgo que afectan su seguro de automóvil, de acuerdo con el Instituto de Información de Seguros: dónde estaciona su automóvil por la noche, su género, su edad y el tipo de automóvil que conduce. También relevante para su tasa, según las compañías de seguros, es su límite de crédito.

La práctica de usar puntajes de crédito para establecer las tasas de seguro ha existido durante al menos 20 años.

Estudios revelan la relación entre un consumidor su puntaje de crédico

Según al menos dos estudios, un estudio realizado en 2003 en la McCombs School of Business de la Universidad de Texas en Austin, y un estudio realizado en 2007 por la Comisión Federal de Comercio, existe una correlación estadística entre cuánto cuesta un consumidor a una compañía de seguros y puntaje de crédito de ese cliente.

El estudio de Texas analizó una muestra aleatoria de 175,647 personas en el estado y descubrió que “cuanto menor sea el puntaje de crédito de un asegurado designado, mayor será la probabilidad de que el asegurado incurra en pérdidas en una póliza de seguro de automóvil y mayor será la pérdida esperada en la política.”

Los autores del estudio señalaron que no intentaron explicar por qué la calificación crediticia aumentó significativamente la capacidad de la aseguradora para predecir las pérdidas del seguro.

El estudio de la FTC encontró que los puntajes de los seguros basados en el crédito son predictores efectivos de riesgo bajo las pólizas de automóviles. “Predicen la cantidad de reclamos que presentan los consumidores y el costo total de esos reclamos”, escriben los autores del estudio.

“Por lo tanto, es probable que el uso de puntajes haga que el precio del seguro coincida mejor con el riesgo de pérdida que representa el consumidor. Por lo tanto, en promedio, los consumidores de mayor riesgo pagarán primas más altas y los consumidores de menor riesgo pagarán primas más bajas”.

También es importante tener en cuenta que las compañías de seguros no usan puntajes de crédito tradicionales. Construyen sus propios puntajes basados en puntajes FICO o Experian: Básicamente, las compañías toman su puntaje y lo usan en su propio modelo.

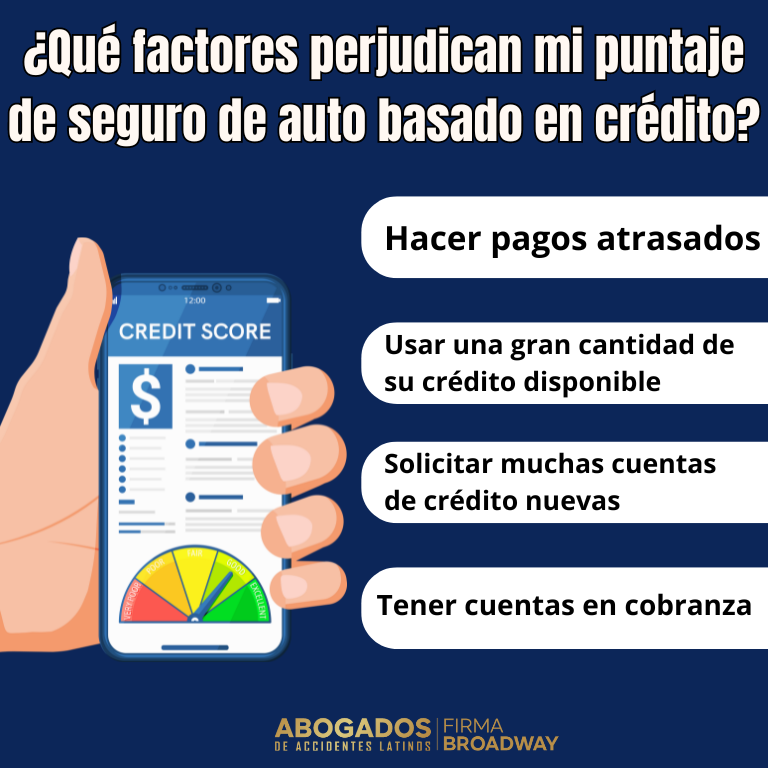

¿Qué factores perjudican mi puntaje de seguro de auto basado en crédito?

Si bien los puntajes de crédito y los puntajes de seguro se calculan de diferentes maneras, muchas de las mismas actividades negativas pueden perjudicar a ambos.

La diferencia es que las acciones pueden afectar sus puntajes de crédito y puntaje de seguro de maneras ligeramente diferentes o por diferentes grados de severidad

los siguientes ejemplos de factores de crédito podrían dañar su puntaje de seguro:

- Hacer pagos atrasados.

- Usar una gran cantidad de su crédito disponible.

- Solicitar muchas cuentas de crédito nuevas.

- Tener cuentas en cobranza.

¿Qué puede hacer para mitigar sus costos?

Independientemente de si el uso del historial de crédito es justo, es legal en casi todos los estados del país. Entonces, ¿qué puede hacer si su puntaje de crédito está en forma menos que perfecta? Como siempre, su mejor opción es buscar una compañía de seguros.

Las aseguradoras siempre difieren en la cantidad de peso que ponen en cada factor de calificación, y les garantizo que los consumidores siempre encontrarán uno que considere que su puntaje de crédito imperfecto es menos problemático que otras aseguradoras.

Para los consumidores que tienen dificultades para encontrar cobertura, en casi todos los estados hay un plan de riesgo asignado que ayuda a los conductores de alto riesgo a encontrar cobertura durante un período limitado de tiempo.

Incluso si las tasas pueden ser más altas que si obtienen una póliza en el mercado voluntario, evitarán la caducidad del seguro, lo que no solo contribuye a tasas más altas en el futuro, sino también a posibles consecuencias legales.

Finalmente, mejore o mantenga su historial de crédito pagando sus facturas a tiempo y sin saltarse los pagos. También debe verificar su informe de crédito y estar atento a posibles errores.

Solicite ahora mismo una consulta gratuita de su caso con nuestros expertos de abogados en Los Ángeles

Tus Abogados de Accidentes Latinos 800-730-1111

Si ha sufrido lesiones por un accidente en la ciudad de Los Ángeles, llame ahora mismo a nuestra firma de abogados para proteger sus derechos legales.

No permita que un accidente automovilístico ponga en riesgo su vida y sus finanzas. Para saber cuánto vale realmente su caso y cuáles son sus opciones de compensación consulte ahora mismo su caso sin ningún costo con un abogado de nuestro bufete llamando al 800-730-1111 o escribiendo en contacto